小时候听过一个故事,说有个人走夜路,看前头金光闪闪,像是金子,走近一看是一汪水,后退再看,还是金子。

这人想,是水也喝了。喝了像金子的那一汪水,晚上住店,拉稀,来不及去厕所,拉在了院子里。这人怕店主怪罪,趁夜逃走了。

第二天早上,店主打扫院子,发现了一院子的金饼。

这不是个神话。

金融市场容不容易?市场没有任何门槛,开个户就能下场博弈,比赌场入门条件还低。

金融投资难不难做?历数古今各路大牛,没爆过仓的,迄今也就巴菲特一人而已。

但巴菲特自己说,那是赶上了美国这几十年的好年代,是运气好。

如果把金融市场当成投资,亏的钱还会慢慢赚回来;如果把金融市场当成赌博,赚的钱早晚还会亏进去。投资和赌博的边界,是个需要认真考虑的问题。

金融市场的涨跌就像大海的潮汐,不停的起起落落。

人生的经历和心情也是这样,有波峰,有波谷,这不停息的变换构成了完整的自然、社会和自身。

起起伏伏,都是现象,也是生活的全部。你接不接受,就是这样。所以,坦然接受自然的赋予和命运的浮沉,是与自然和自我的和解。

人的判断能力非常有限。有时候,我们以为那是一种趋势的开始,其实那是这种趋势的结束。

我们刚刚看对了趋势,并试图说明它,这趋势却就要结束了。新的趋势正在酝酿着开始,我们对此却没有任何预知和防备。

金融市场商品价格的走势是这样,社会的变革和人生的历程也是这样。绝大多数人都看不清趋势。

不但趋势不容易看清,一般投资人对投资理论的误解也很深。

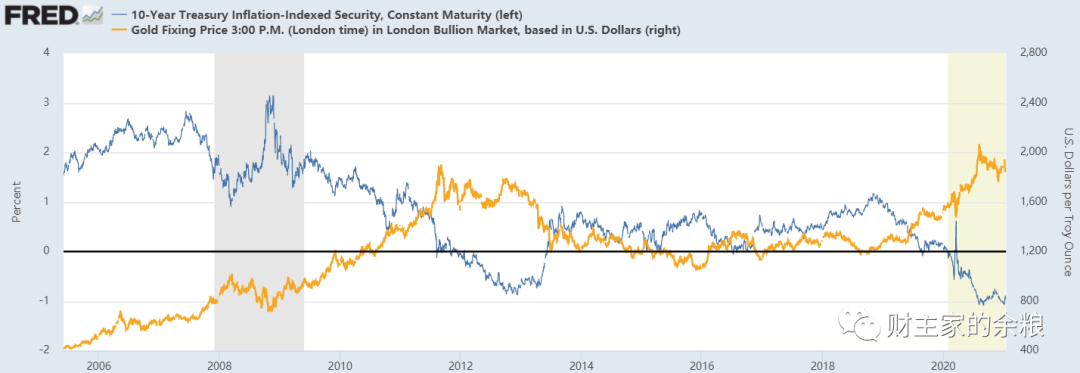

大多数人认为货币超发一定导致通货膨胀。实际上,货币超发不一定会带来通货膨胀,甚至会引起通货紧缩。

尤其是超发的货币投入到科技创新领域,会诱发目前还不存在的潜在消费或生产效能的扩张,潜在消费变现后会抵消超发的货币,生产效能的扩张则会造成供过于求,物价反而会下跌。

比如30年前没人用智能手机,现在几乎谁都离不开。

这个理论,在投资领域非常重要。

不理解这个理论,单纯以为货币超发一定引起通货膨胀,投资方向有可能和大趋势恰相反,从而造成投资的严重亏损。

还有人认为人口增长率下降将导致经济危机。尤其认为中国生育率降低和人口减少可能导致经济体系崩溃。

事实上,美国自90年代开始人口增长率就开始持续下降(下图),但伴随互联网和人工智能的崛起却是经济高速增长的30年。

可见人口不是经济增长或经济危机的决定因素,决定因素是社会制度和创新科技。

这个理论,在投资领域同样很重要。

不理解制度红利和科技创新红利才是经济增长的决定因素,一味强调人口红利,很容易误判投资的方向和趋势。

.jpeg)

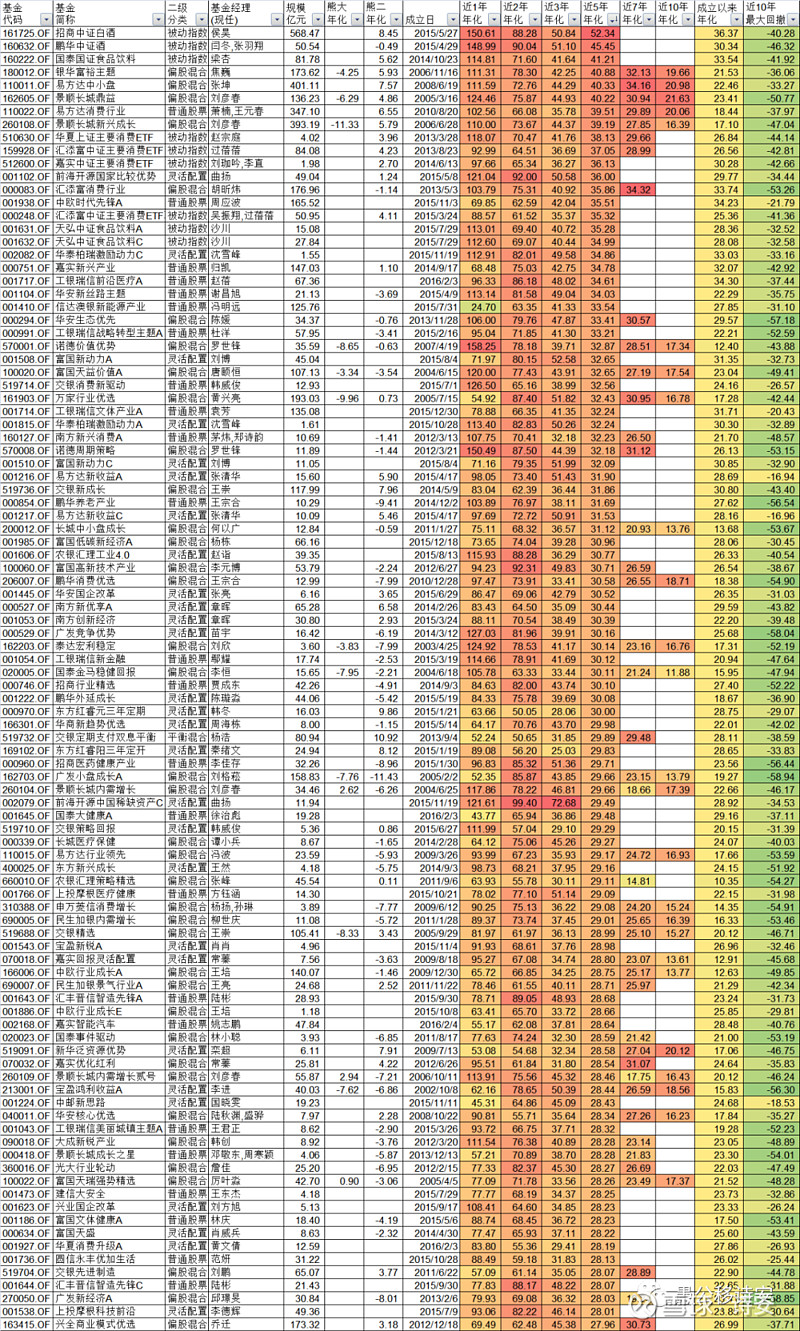

这十年来,以纳斯达克为代表的美国高科技始终是全球资产最优质的配置。

估计这种趋势,至少还能再持续十年。

科技,本身就是用来被打破和颠覆的。因此,破坏性科技创新是最有前途的行业。

对于自2017年以来不顾市场噪音坚持重仓持有特斯拉的基金经理,尽管最近 #ARKK 表现很不好,若以5年期作为一个中期投资周期,我仍然信任她@CathieDWood

2017年12月,特斯拉$60, 今天特斯拉$1015,前个月高点$1200,增长20倍。

有几个投资人能在这4年各种波动和阶段大幅下跌恐慌中坚持集中持有特斯拉,跟随特斯拉增长20倍的?

Wood不仅发现了特斯拉。

一些人普遍认为人口红利的消失将导致中国经济先崩盘,中共失去财源,然后中共崩溃。

这个逻辑故事的发展链条猛一看还挺合理。

但为什么不是中国经济自由增长需求的高压之下导致中共先崩溃,中国经济从而有机会获得更优质更高效的增长呢?

思考问题不能固化,一切都有可能。