本周早些时候,Greg Schnell和Andrew Thrasher都向我们介绍了过去的收益率曲线反转,反转之后股票市场发生了什么,以及我们如何能够利用这些信息来推导当前境况。两位技术人员都研究了3个月国债收益率与10年期国债收益率之间的关系。安德鲁直接观察反转的日期,但格雷格采取了略微不同的方法——专注于10年期国债收益率实际上达到52周低点的时间点。

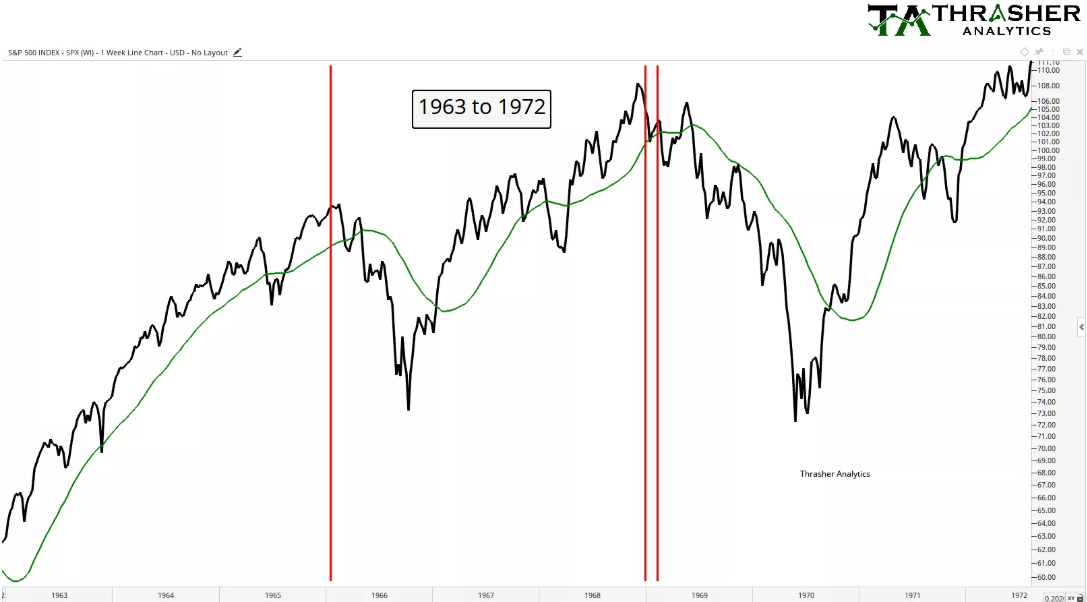

安德鲁指出,从1965年和1969年开始,在任何一种情况下,股票的上涨空间都不大。在最初的1965年,标准普尔500指数再次下跌0.5%,最终下跌20%。四年后,市场实际上在倒置前达到顶峰 ,第二年的下降幅度为33.5%。

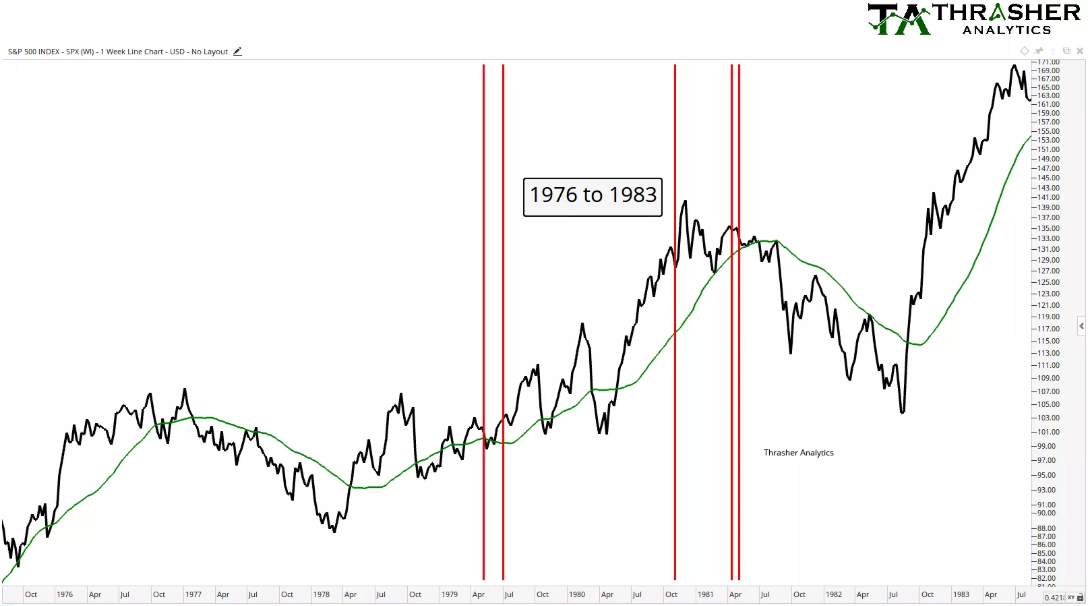

安德鲁所观察的下一次反转是1979年,此后标准普尔指数在大幅波动前上涨了9%。在接下来的几个月里,市场最终创出新高。这导致了后续1980年和1981年的再次反转。直到那时我们才在更大时间范围的市场中看到了多年修正。

安德鲁所观察的下一次反转是1979年,此后标准普尔指数在大幅波动前上涨了9%。在接下来的几个月里,市场最终创出新高。这导致了后续1980年和1981年的再次反转。直到那时我们才在更大时间范围的市场中看到了多年修正。

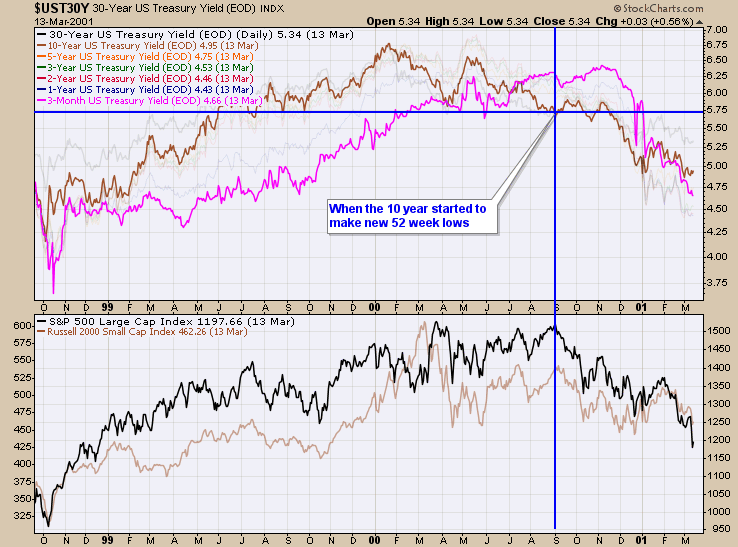

直到2000年,在历史上最长的牛市之一之后,我们看到了收益率之间的另一次反转。格雷格指出,我们在那年7月看到了倒置。标准普尔500指数的实际高点是在2000年3 月之前的四个月前做出的,但最终在8月份开始下跌趋势。10年期国债收益率也在非常相似的时间开始崩溃。

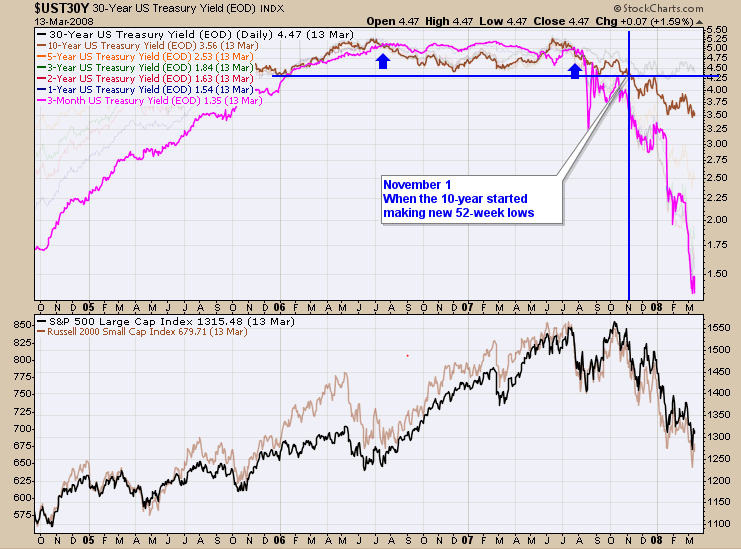

在“大金融危机”之前,我们实际上看到了两次反转:一次是在2006年,一次是在2007年。虽然这两次都发生在2007年10月的最终顶峰之前,在这之后不到一个月10年期国债收益率实际上开始下跌。这些新低点恰逢股市最后一次走高。

那么,我们目前在哪里?上周三,10年期国债收益率创下新低,此前一天标准普尔500指数上尝试站上了2820点。周五,我们看到了这两个收益率的“正式”反转。此后未能保持在2820以上并且目前位于2805,虽然价格仍然在这个区域徘徊,但参与者再次没有足够的信心推动回到我们看到的历史高点。当然,这可能会在未来几天/几周内发生变化。

安德鲁从这些倒置中得到的是什么?“当价格一直低于多年高位时,它似乎继续在上涨趋势中继续挤出几个百分点,然后出现重大下跌趋势。”

另一方面,格雷格认为这可能是“它”:“它看起来像一个顶部,感觉就像一个顶部。形态都是一样的。不仅仅是顶级。这标志着在接下来的时间里显著的下跌,而之前的两个例子每次都蒸发了50%的账户价值。“

重要的是要记住,这两个指的是略有不同的事件。安德鲁的研究着眼于反转本身,而格雷格的图表涵盖10年期国债收益率创下新低。然而,两者都发生在上周。每个技术人员都承认样本量不是很大,但每次都很少出现,这就是我们真正要预备的。反转观点认为我们可以看到更多的高点(平均在下一次经济衰退之前的311天),而10年期美国国债收益率的新低点表明2018年之前的历史高点可能是我们看到这个周期的最终高点。