作者:Caroline Baum

股票市场对美国经济和企业盈利的前景正意乱神迷,债券市场却在传达悲观预期。谁是对的?

标普指数在2019年第一季度录得近十年来最佳季度业绩。这将面对标准普尔500强企业第一季度收益预计会下降,这将是自2016年第二季度以来第一次同比下降。

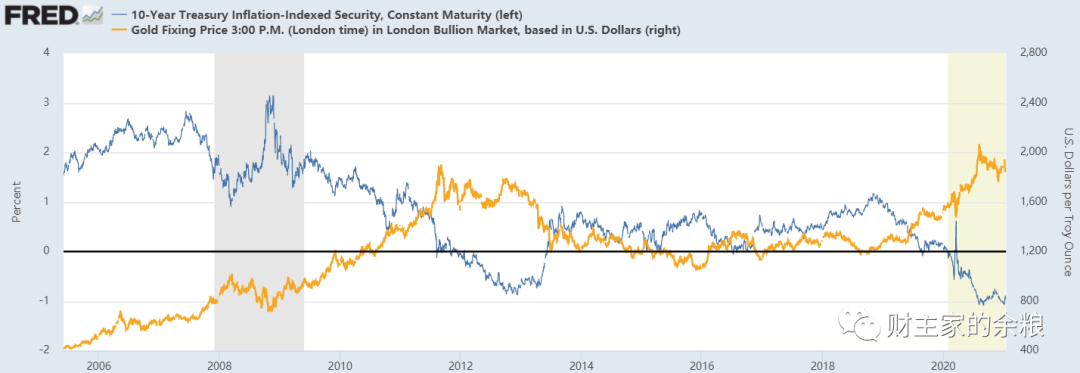

在股市上涨,同时收回第四季度大部分亏损的同时,长期国债收益率 TMUBMUSD10Y,继续下跌,与3个月的国债利率持平,最终在3月的最后几天突破了它。如果持续存在,利率倒挂就是衰退的可靠预测指标。

利率倒挂和标准普尔500指数恰好都是领先经济指标指数的良好指引。由10个单独指标组成的综合指标,随着时间的推移已经显示出在商业经济的高峰和低谷之间的转变周期。这使得选择哪个市场有更好的获利前景更具挑战性。

经济学家保罗·萨缪尔森(Paul Samuelson)曾经说过,股票市场在过去9次经济衰退中预测出5次。换句话说,股票市场会发出虚假的经济衰退信号,这不像经济学家,在基于数据、曲线、文字和比喻来预测经济衰退。

更重要的是,股票市场的预测出现了一些值得注意的失误,例如1980年的高峰期,并且在很多情况下只对经济衰退提供了一个短暂的预警信号,据LEI委员会的管理者认为。

根据委员会经济研究主任阿塔曼•奥齐尔德里姆(Ataman Ozyildirim)的说法,追溯到1960年,标准普尔500指数对经济状况的平均预测时间是高峰前的七个月和低谷前的四个月。

另一方面,利率差在商业周期的高峰期(平均15个月)和低谷期(9个月)都有最长的前置期。现代每次经济衰退之前,3个月期美国国债与10年期美国国债之间的息差(根据研究,这是作为预测目的的最佳息差)都会出现逆转。

MKM Partners首席经济学家迈克尔•达尔达(Michael Darda)援引1990年至1991年和2007年至2009年经济衰退之前的时期称,有时,在利差逆转之后,股市会继续上涨。

在最近的一个例子中,息差在2006年7月变为负值。直到2007年10月,也就是所谓的“大衰退”(Great Recession)开始前两个月,股市一直在上涨。

所以我把钱投在债券市场上,当市场已经给出经济的预期表现。

这并不意味着人们应该对两个市场和两个领先指标发出的混杂信息无动于衷。比安科研究公司(Bianco Research)总裁比安科(Jim Bianco)说,股票和债券之间存在的分歧已经足够多,因此最好考虑一下还会发生什么。

“除了反转曲线,我还看到了其他一些东西,”包括糟糕的盈利预测和美国“令人窒息的数据”比安科说,全球经济疲软。“你不能完全依赖中国的数据。”

比安科指的是周一股市上涨的直接原因。中国国家统计局(National Bureau of Statistics)公布,3月份采购经理人指数(pmi)升至50.5的6个月高点。

这是来自一个官方统计数据被视为不可靠的国家的调查数据,因为地方官员有动机夸大数据,以获得升职的资格。最近的一项研究发现,自2008年以来,中国每年平均高估名义增长率2个百分点。

此外,考虑到所谓的“季节性残留”(residual seasonality)的影响,50.5的指数似乎相对中性,中国人不这么认为!——由于中国新年。

美国供应管理协会(ism)周一公布的3月采购经理人指数(pmi)从2月的54.2升至55.3,外界认为这证实了美国制造业正在复苏,标普500指数上涨33点,涨幅1.2%。

人们总能找到支持特定观点的统计数据。看,新房的销售量正在回升!等等,零售销售疲软!

重要的是全局。美国实际国内生产总值(gdp)增速已从2018年第二季度的4.2%降至第三季度的3.4%,第四季度降至2.2%,2019年第一季度可能降至1%左右。第一季度的疲软部分要归咎于政府的关闭;是的,有些是季节性因素,通常会抑制第一季度的增长。

许多经济学家预测,二季度实际GDP将恢复减税前2%的增长趋势,与官方长期预测的潜在GDP 1.8%或1.9%相符。

在商业周期的后期,如果不采取某种财政或货币刺激措施,预计经济增长将再次加速是不现实的。刺激措施可能来自美联储(Federal Reserve)再次降息的形式。政策制定者认为有这种可能,但目前似乎不愿采取行动。

与此同时,请密切关注期限差价( Term spread,即前期AAA 级债券组合收益率与国债到期收益率的差额),在撰写本文时,期限差价稍微有些积极。鉴于这一趋势趋于平缓,只需一个巨大的冲击——对与中国达成的贸易协议感到失望,或就业报告疲弱——就能让它被低估。到那时,股市的反应就变成了背景噪声。

作者Caroline Baum是一位屡获殊荣的记者,她三十年来一直在撰写有关美国经济的文章。

来源:marketwatch