与黄金和白银价格相比,矿业股(如HUI或GDX等矿业指数)普遍交投于历史罕见低位。

下图为1950年以来巴伦黄金矿业指数(BGMI)相对黄金(黄线)及标普500指数(蓝线)的表现。可以看到,BGMI与黄金以及标普500指数的比率处在78年来的最低水平,而且这两个比率跌破中值水平并没有用去太多时间。

分析师DaveKranzler相信,上图反映出贵金属和矿业股大幅上行的可能性加大。全球经济、金融和地缘政治风险基本面也支持这一论点。除非贵金属采矿业务消失,否则这张图表明现在是二战以来买入矿业股的最佳时机之一。

技术面上,黄金ETF(GLD)依然保持在2015年12月金价触底以来的上升趋势线上方。这亦有利于金价上涨。

此外,对冲基金所持极端的黄金空头头寸也是看涨金价的一个理由。

综上,鉴于金矿股处在78年来最便宜的水平,且GLD的上升趋势依然完好,金矿股后市有望大幅上涨。

金矿指数GDX月K线

金矿指数GDX日K线

截止2019年3月底,跟踪金矿业的指数GDX处于历史相对地位,月K线形成多周期均线粘合,MACD金叉向上,上涨动能已经形成。日线行情则形成了规则的上涨通道。后市有望继续看涨。

以上分析不构成投资建议。

HUI/S&P 500比率

HUI/S&P 500比率当前的水平和2001年、2015年12月大致相同,当时黄金股进入了一轮牛市。最近的并购交易可能暗示形成了熊市的底部。Ned Naylor-Leyland在《Gold: The Story of Man’s 6000-Year Obsession》中称:“总有一天会出现并购浪潮,这是必然的,因为大的金矿公司一直在增加黄金储量。”

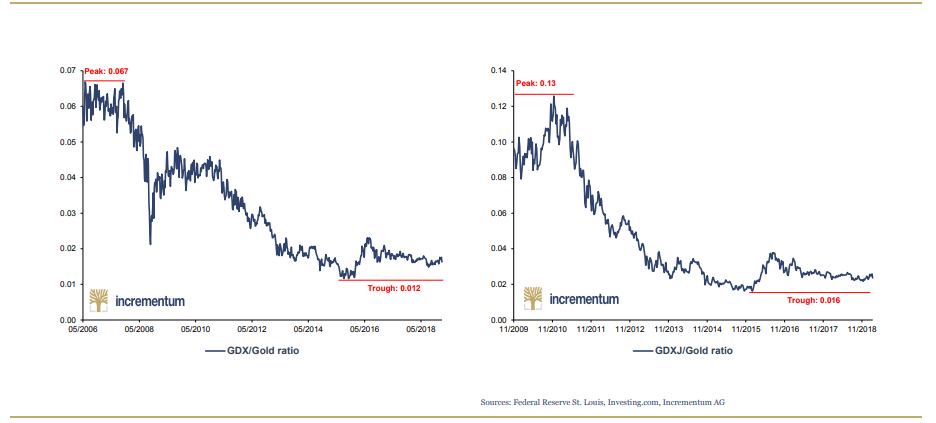

GDX/Gold和GDXJ/Gold比率证实了金矿商实力的上升

矿业股牛市:持续时间和表现远低于平均水平

图表显示了自1942年以来Barron ‘s Gold Mining Index (BGMI)的所有牛市。从图中可以看出,目前的上升趋势相对于之前的上升趋势,仍然是相对较短和较弱。如果我们真的处于矿业股明显上涨趋势的开端,那么矿业股将会有很大的上涨潜力。此外,该图表还显示,该行业的每一次牛市都是以抛物线上升而结束,平均持续时间为9个月,矿业股价格至少翻了一番。

附:2019,黄金有望再度崛起

实际利率与美元指数决定金价。

1970年以来,美元指数形成了3轮牛市,同期黄金价格大幅下滑。

美元第一轮牛市,1980-1985,源于紧缩的货币政策和里根的扩张财政政策所形成的高利率;

美元第二轮牛市,1995-2000,源于货真价实的经济强劲增长、罕见的财政盈余以及在此之上的高利率;

美元第三轮牛市,源于美国在宽松货币下的经济复苏以及在此基础上的货币正常化。第一阶段始于2011年中,美国经济得到量化宽松的支持逐渐走强,与此同时欧债危机导致欧元区经济重回衰退,美元上涨。第二阶段始于2014年下半年,美联储在2014年9月宣布开启货币政策正常化,程序是先加息后缩表,美元指数随即再次上行,至今徘徊在顶部区域。

从黄金名义价格的走势来看,1967年后,黄金市场放开,金价开始波动上涨,经历了三次大规模的上涨:1.1971-1974年期间,金价从39.6美元/盎司涨至179.5美元/盎司,涨幅达354%;2.1976-1980年期间,金价从103.5美元/盎司涨至850.0美元/盎司,涨幅为721%;3.2001-2011年期间,金价从256.0美元/盎司涨至1895.0美元/盎司,上涨640%。每个高点都明显高于前一个高点。但是若采用剔除通货膨胀后的黄金实际价格则情况大不相同,不仅长周期的波动率明显高于黄金名义价格,更加值得注意的是,黄金实际价格的高点并没有依次走高的特征,至今最高位仍是1980年1月的水平。

黄金的对手盘是包括美元在内的各国法币。欧元、英镑和日元近几年的实际利率受制于经济疲弱已经回落至负值区间。2019年3月的议息会议,美联储正式暂停加息并在年内结束缩表,这宣告了货币政策正常化的结束。若美国经济下行甚至衰退,美元实际利率将大概率回落,这将刺激金价回升。

央行黄金储备需求稳步增加

1989至2009年,西方主要央行以及从1998年成立的欧央行都在售出黄金。然而从2010年开始,西方央行的售金就逐渐停止,中国、俄罗斯和印度等央行的买入持续增加,央行变为净买入者。截止2019年1月,中国黄金储备在总官方储备中只占2.5%,而美、德、法、意等占到60%以上,中国央行为提升人民币国际地位而提升黄金储备的空间很大。

从供给角度讲,随着2012年金价见顶回落,各大金矿企业在金价上行期的过度投资已经明显收敛并且进行了产业整合。近期,全球第一大金矿企业巴里克收购南非兰德,第二大的纽蒙特收购第四大的加拿大黄金。供应商的集中度提升有助于选择受益的投资标的。

2019年3月25日,美国10年期国债与1年期、3个月国债的收益率曲线出现了首次倒挂,美国这一轮长达117个月经济扩张期,恐怕也已经到了末期。一旦美国经济收缩,美联储恐怕就要重回降息、购买美债以压低政府融资成本,无论是联邦基金目标利率还是长期国债收益率将会下滑,并会压迫实际利率下滑。实际利率和美元回落将支撑金价上行。

回顾历史,1997年和2000年,当时也出现了期限利差收窄为零,2000年开始经济出现衰退,但是美元一直涨到2002年。另外一次,1988年期限利差收窄为零,经济也随即回落,但实际利率却没有。这两次,金价都没有立刻上涨。只有在实际利率和美元都下滑而且实际利率接近零的情况下,黄金才会有大级别牛市行情。当前有利的情况是实际利率在极低水平。相信经济周期存在、货币政策还会被过度使用以及世界格局将继续向着多元化发展,因此实际利率和美元最终将回落并促使黄金再度崛起。错误更多会产生在时点和幅度上,而不是方向上。

来源: