分析师认为,一场美股的悲剧正在上演,敏锐的眼睛可以看到它。自去年12月低点以来,股市走上了既定的更高轨道,美联储温和的加息态度再次推高资产价格。创纪录的股票回购继续在市场上大行其道,随着收益率自去年秋季见顶以来大幅下降,低息贷款的日子又来了。

但投资者迟早会明白,美联储的妥协并非积极的信号,而是绝望的示警。

事实上,美联储已经陷入了绝望的困境:

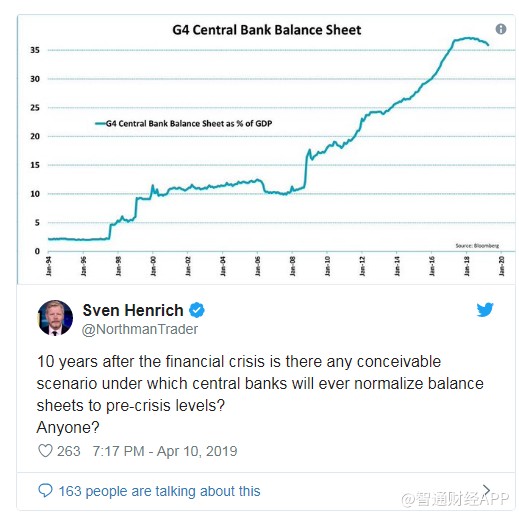

在金融危机爆发的10年后,全球没有一家央行真正退出QE计划。正如本周美联储会议纪要再次强调的那样:2019年不会加息,而科技行业正在创造历史新高。这是多么荒谬的一件事——由于廉价资金占主导地位,市场反而忽视了经济放缓的事实。

在Mario Draghi领导下的欧洲央行或许最能说明全球央行破产的严重性:

美国股市正处在一个由多因素驱动的爆炸式局面的边缘:鸽派的美联储,对收益率的绝望追寻,中美贸易协议,创纪录的股票回购,数万亿美元的财政赤字(确切地说,2019年的赤字为1.1万亿美元,而且还在继续增加),以及白宫忙于管理股市价格——其明确的目标是为2020年美国大选保持高企的股价。

特朗普的危险游戏

摩根士丹利投资管理首席全球策略师表示,特朗普为了取悦市场而改变政策的意愿现在已经很明显了——这是有风险的。近几年来,股市的规模已经超过了经济,现在股市的规模已经足够大,一旦出现紧缩,股市就会随之下跌。

这就是为什么市场会面临25年来最宽松的金融环境,3.8%的失业率,以及美联储不敢在历史上最长的经济扩张周期即将到来之际,给历史上最低的联邦基金利率加息。

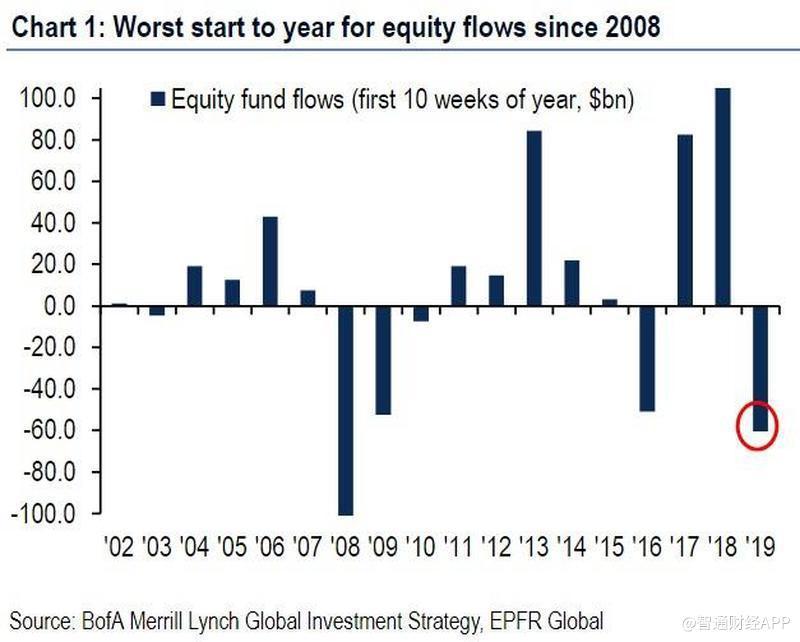

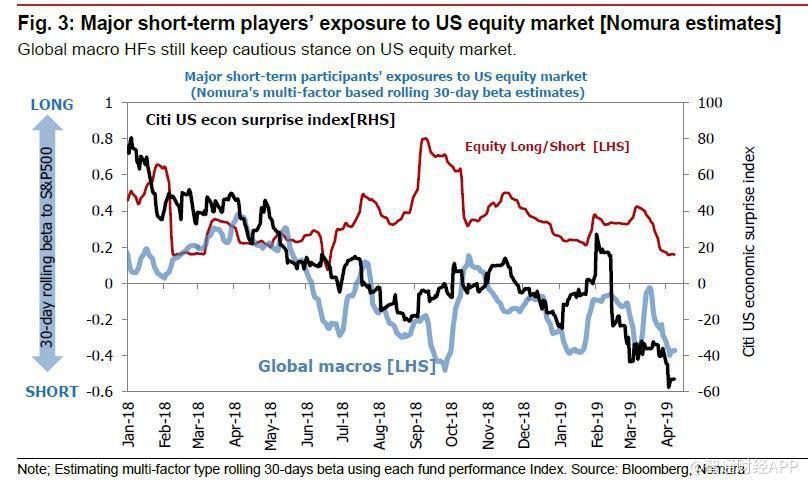

但资金流动一直为负,对冲基金表现不佳,且受此反弹影响的风险通常较弱:

追涨的普通投资者

分析师认为,潜在的危险是:如果所有这些人都害怕踏空,再也不能忍受看到别人大口吃肉的嫉妒心,会发生什么?这些普通投资者会疯狂地追逐涨势,将所有的谨慎抛诸脑后——市场在1999-2000年之前经历过这样的时期——直到市场崩盘的那一天。

看看这条1987年以来的长期趋势线:

它起源于1987年的崩盘,在2000年崩盘后形成,随后在2014年至2015年和2018年两度遭遇阻力。

这是如何相关?看看当把这三条趋势线合并到一张图表上会发生什么:

什么时候2.618斐波纳契水平和三条历史趋势线在同一时间点汇合?

2019年10月:

从1987年10月到2019年10月,所有的点都在那里汇合,形成四重汇流。这表明,在关键的个股严重超买、与基础经济脱节的情况下,将出现大规模的技术性反应。

上图是一个经典的扩音器结构,这种情况说明了什么?分析师认为,现在股市约有5%-7%的上行风险和25%-30%的下行风险。

分析师表示,美股这一波的反弹不让人喜欢,无论从技术上还是从根本上来说,这波反弹的结构都很差(由央行、政府游说和回购推动),而且随着它不断垂直上升,它越来越容易受到突然逆转风险的影响。就想黑洞一样,以上涨为吸引力聚集无数的投资者,然后就是无尽的深渊……

来源:智通财经